- 文章正文

- 我要评论(0)

金价逐步走出深“V” 2019年价格中枢将上移

来源: 和讯网 2019-02-27 11:50和讯网消息(记者 方凤娇) 国际现货黄金自2018年1月25日抵达1366.06美元的高点之后,整体处于震荡下降趋势,直到2018年10月,才正式开始逐渐摆脱之前孱弱的走势。尤其是春节后,金价重心再次上移,涨势喜人,2019年1月20日,最高触及1346.75美元,逼近10个月高位。但近几日涨势未能继续,2月21日黄金大幅下跌,随后一直围绕1330美元上下窄幅波动。

目前来看,金价正逐步走出深“V”,一度被冠以“避险之王”光环的黄金,能否继续闪耀?作为投资者,又该如何配置黄金资产?和讯网记者采访了博时黄金ETF基金经理王祥,针对黄金走势进行了梳理,并对黄金资产配置提出了建议。

分析近期金价这一波的涨势,王祥表示,支持金价的主要力量来自于美国利率上行对企业成本的影响开始逐渐显现,进而使包括制造业PMI、地产销售和消费信心在内的众多宏观指标开始疲软。叠加11月国会选举导致分裂议会的出现,大规模的税改和基建政策的进一步强化前景受到了挑战,市场开始预期在财政刺激边际影响趋弱与中美贸易摩擦进一步升级的前景下,美国经济复苏动能或出现失速的可能性。

同时,市场风险偏好的倒转导致避险资产获得关注。期间原油市场的回暖也从通胀层面给黄金市场带来一定支持。

但年初以来,中美之间历经数轮谈判,达成一致的可能性逐渐升温,市场风险偏好的回升修复了去年末风险资产的快速调整。其实在这样的背景下,国际金市仍未出现明显的调整,只是之后美联储向国会的报告中依然坚持缩表进程使本处于快速上涨中的黄金出现了一些获利了结。从这个层面讲,黄金的调整实属正常。

对于2019年金价走势,王祥表示,全年依然预期黄金市场价格中枢将较去年明显上移。G10经济体的整体承压是主要逻辑。

资产配置层面,王祥表示,事实上,黄金作为一种长期波动率较低的品种,其投机意义并不强,更多是适合作为长期资产配置的一部分,降低整体投资组合的尾部风险。

Wind数据统计,过去15年(2003.11-2018.11),人民币黄金价格复合年均收益率为6.6%,是大宗商品领域中表现最好的产品。即使与同期A股9.3%的年化收益率相比,由于黄金市场波动率仅为A股的一半,说明其获取收益的稳定性相对更高。这充分证明了黄金长期持有的价值所在。

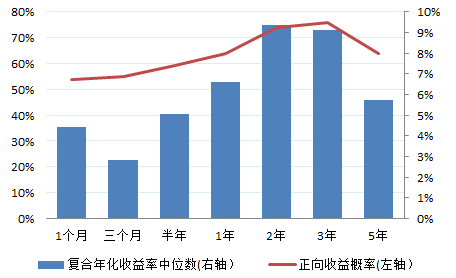

此外,黄金本身对地缘政治与金融事件的敏感性较高,影响黄金短期价格波动的因素也比较多,在不同的市场环境下会轮流成为左右价格的主要矛盾,但是持续性又相对较弱,因此短期投机黄金的难度相对较大。仍以过去15年的数据为例,取任意时点,对不同持有期限下的收益回报和正向收益概率进行回测,可以明显观察到,在持有期2年之前,其复合年均回报和投资正收益的概率均与投资期限的长短保持正向增长,持有期拉长到3年以后,该相关趋势有所减弱。

(根据万得数据整理 2003.11~2018.11)

所以,不难得出结论2年的持有期限对于黄金产品而言是较为合适的。其复合年均收益率的中位数达到9.38%,取得正向收益的时点概率达73.8%。即使以年化4%为投资目标,其投资时点的筛选概率也能达到67%。

[责任编辑:CX真]

- 现货黄金收盘:黄金小幅收跌 金价徘徊不前多头不振 (2019-02-26)

- 金价屡创新高 黄金投资是否机会再现? (2019-02-26)

- 1355阻力巨大 周期分析暗示黄金价格寻顶 (2019-02-26)

- BDI腰斩对国内大宗商品价格影响有限 (2019-02-25)

- 统计局:2月中旬22种重要生产资料价格环比上涨 15种下降 (2019-02-25)

- 1月北上广新建商品住宅销售价格环比微涨 (2019-02-22)

- 看涨黄金具有“充分理由” 金价有望再涨4% (2019-02-21)

- 供应紧张助推钯金价格飙涨 触及1500美元创历史新高 (2019-02-21)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网